Nome limpo não é sinal de aprovação imediata de crédito, mas é importante não ter restrições, possuir um histórico de crédito, pontuação de score, ter capacidade de pagamento e principalmente construi relacionamento bancário com uma instituição financeira para elevar o rating bancário e ter aprovação de crédito de maneira suave e de acordo com o perfil do consumidor.

Ter o nome limpo é importante?

Ter o nome limpo é um passo importante para recuperar a saúde financeira, mas muitos consumidores se deparam com uma situação frustrante: mesmo após limpar o nome, continuam a ter suas solicitações de crédito negadas. Isso pode gerar insegurança e dúvidas sobre a real eficácia da regularização das dívidas. Neste artigo, vamos explorar os principais motivos pelos quais você pode não estar conseguindo crédito, mesmo com o nome limpo, e como superar essas barreiras.

1. O que significa ter o nome limpo?

Ter o nome limpo significa que você não possui dívidas em atraso registradas em órgãos de proteção ao crédito, como Serasa ou SPC Brasil. Após quitar as pendências financeiras, seu nome é retirado dessas listas, permitindo que você busque crédito novamente. No entanto, o nome limpo não garante automaticamente a aprovação em novos financiamentos ou empréstimos.

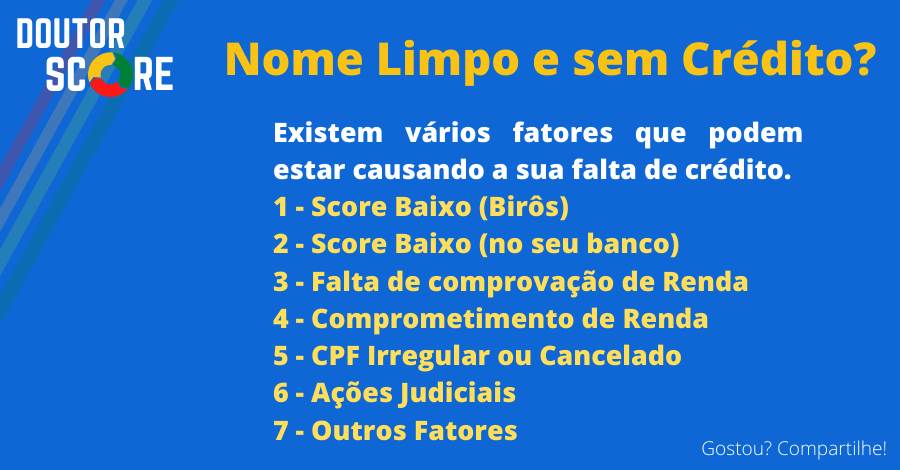

2. Principais motivos para a recusa de crédito mesmo com nome limpo

2.1. Histórico de crédito recente

Embora seu nome esteja limpo, os bancos e instituições financeiras analisam seu histórico de crédito recente. Se você teve um histórico de atrasos, mesmo que tenha sido antes de limpar seu nome, isso pode influenciar negativamente a avaliação. As instituições buscam entender seu comportamento financeiro nos últimos meses, e atrasos podem deixar uma impressão negativa.

2.2. Serasa Score baixo

O Serasa Score é uma ferramenta crucial na avaliação de crédito. Mesmo que você tenha o nome limpo, um score baixo pode sinalizar para os bancos que você é um risco elevado. A pontuação é afetada por diversos fatores, como histórico de pagamentos, dívidas antigas e a frequência com que você utiliza o crédito. Se seu score estiver abaixo de 600, suas chances de aprovação diminuem significativamente.

2.3. Comprometimento de renda

Os bancos também avaliam o comprometimento da sua renda com outras dívidas. Se uma grande parte do seu salário já está comprometida com pagamentos de empréstimos ou contas mensais, mesmo que seu nome esteja limpo, o banco pode considerar que você não tem capacidade de arcar com novos compromissos financeiros.

2.4. Falta de relacionamento com a instituição

Se você nunca teve conta ou produtos financeiros com a instituição ao solicitar crédito, a aprovação pode ser mais difícil. Os bancos tendem a confiar mais em clientes que já têm um histórico positivo de relacionamento com eles.

2.5. Consultas ao CPF em excesso

Um número elevado de consultas ao seu CPF em um curto período pode levantar suspeitas sobre sua situação financeira. Os bancos veem múltiplas consultas como um sinal de que você está buscando crédito com urgência, o que pode aumentar a percepção de risco.

2.6. Situação econômica geral

O ambiente econômico também desempenha um papel importante na concessão de crédito. Em tempos de crise, os bancos tendem a ser mais rigorosos nas análises e podem negar crédito, mesmo para clientes com um histórico aceitável.

3. Como melhorar suas chances de conseguir crédito?

Se você está enfrentando dificuldades para obter crédito, aqui estão algumas estratégias que podem ajudar:

3.1. Aumente seu Serasa Score

Trabalhe para melhorar seu Serasa Score. Pague todas as contas em dia, evite atrasos e considere ativar o Cadastro Positivo, que pode ajudar a demonstrar um histórico de bom pagador.

3.2. Comprove sua renda

Apresente documentos que comprovem sua renda, como holerites e extratos bancários. Isso ajuda a reforçar sua capacidade de pagamento.

3.3. Estabeleça um bom relacionamento com o banco

Abra uma conta em um banco e comece a utilizá-la ativamente. Isso pode ajudar a construir um histórico de confiança e facilitar a obtenção de crédito no futuro.

3.4. Utilize produtos financeiros de forma responsável

Se conseguir um cartão de crédito ou financiamento com limite baixo, use-o com moderação e pague as faturas integralmente. Isso ajuda a construir um bom histórico e a aumentar suas chances de aprovação em solicitações futuras.

3.5. Evite solicitações múltiplas de crédito

Faça solicitações de crédito de forma planejada e evite solicitar crédito em várias instituições ao mesmo tempo. Isso pode ajudar a manter seu score mais estável.

4. Conclusão

Ter o nome limpo é uma conquista importante, mas não é garantia de que você conseguirá crédito imediatamente. Fatores como histórico de crédito, Serasa Score, comprometimento de renda e relacionamento com a instituição financeira são essenciais na análise de crédito. Ao seguir as dicas apresentadas e adotar boas práticas financeiras, você pode melhorar suas chances de aprovação e restaurar sua credibilidade junto às instituições financeiras.

Links recomendados

RECOMENDADO para você que precisa de ajuda para aumentar o SCORE DESTRAVADO.

RECOMENDADO para você que precisa de mais crédito, RETIRAR a Recusa de Crédito.

TODAS as soluções do DOUTOR SCORE: CLIQUE AQUI.

Leia também este artigo: https://doutorscore.com.br/por-que-nao-consigo-fazer-cartao-de-credito-mesmo-com-nome-limpo/